Neste artigo em específico vamos explicar-lhe como proceder ao preenchimento do anexo L do IRS.

O preenchimento do anexo L do IRS, é obrigatório para o titular de rendimentos que se encontre registado, para efeitos fiscais, como residente não habitual em território português. Este anexo é individual e, em cada um, apenas podem constar os elementos respeitantes a um titular do agregado familiar, devendo ter-se em conta o seguinte:

- No caso de o titular ser o sujeito passivo (sujeito passivo A ou sujeito passivo B), deve incluir no respetivo anexo J a totalidade dos rendimentos obtidos fora do território português;

- No caso de o titular dos rendimentos ser um dependente que integre o agregado familiar (incluindo afilhados civis e dependentes em guarda conjunta):

- Tratando-se de sujeitos passivos casados ou unidos de facto a que seja aplicável o regime da tributação separada (quando foi assinalado o campo 02 do quadro 5 A do Rosto da declaração), no correspondente anexo J a incluir na declaração de cada um dos sujeitos passivos, deve incluir-se metade dos rendimentos auferidos pelo dependente;

- Nos demais casos, no anexo J, referente aos rendimentos do titular dependente, deve incluir-se a totalidade dos rendimentos por aquele obtido.

Anexo L do IRS passo a passo

Residente não habitual

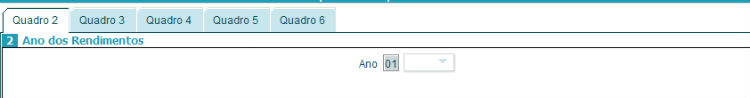

Passo 1: Quadro 2 – Selecione o ano de rendimentos que está a declarar, neste caso 2015;

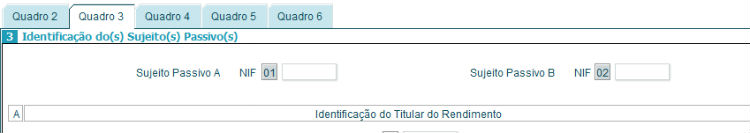

Passo 2: Quadro 3 – Indicação do NIF do sujeito passivo (ou sujeitos passivos – no caso de declaração conjunta);

Passo 3: Quadro 4 – Rendimentos obtidos no território nacional

Neste quadro deve inserir os rendimentos que obteve enquanto estava em Portugal, independentemente da categoria.

Quando for preenchido o Quadro 4 A – Rendimentos do Trabalho Dependente, as colunas devem ser preenchidas com os seguintes dados:

- NIF da entidade pagadora – NIF de todas as entidades que pagaram os rendimentos;

- Código de Rendimento (Anexo A) – Devem ser indicados os códigos dos rendimentos utilizados no anexo A para declarar os mesmos;

- Código da atividade – indicados os códigos das atividades de elevado valor acrescentado.

- Rendimento – Deve indicar os rendimentos ilíquidos de quaisquer deduções auferidos no âmbito das correspondentes atividades de elevado valor acrescentado

Os Quadro 4B e 4C devem ser preenchidos de acordo com a mesma tipologia apresentada anteriormente, tendo em conta os respetivos anexos declarados.

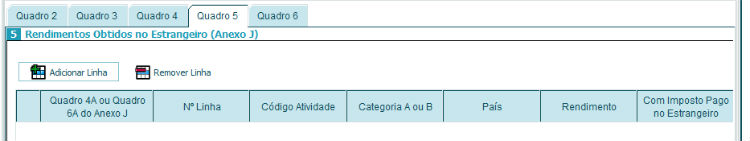

Passo 4: Quadro 5 – Rendimentos Obtidos no Estrangeiro

Deve indicar todos os rendimentos que auferiu noutros países, indicando o código de atividade, se é categoria A ou B, País, Rendimento, Com imposto pago no estrangeiro ou sem imposto pago no estrangeiro. O preenchimento do quadro 5 do anexo L deve efetuar-se da seguinte forma:

- Quadro 4ª ou Quadro 6ª do anexo J – Deve indicar-se o campo do(s) quadro(s) 4 e/ou 6 do anexo J no qual foi mencionado o rendimento obtido no estrangeiro correspondente à atividade de elevado valor acrescentado;

- Código da Atividade – Deve indicar o código da atividade de elevado valor acrescentado, de acordo com a tabela constante da parte final destas instruções, devendo utilizar-se o código 999 para os rendimentos que resultaram da propriedade intelectual, industrial ou know-how;

- Categoria A ou B – Deve indicar se os rendimentos atrás referidos se enquadram na categoria A ou na categoria B do IRS, utilizando, para o efeito, as letras A ou B;

- País – Deve indicar o código do país onde foi obtido o rendimento proveniente da atividade de elevado valor acrescentado;

- Rendimento – Deve indicar o rendimento correspondente à atividade de elevado valor acrescentado;

- Com Imposto pago no Estrangeiro – Deve indicar o valor do imposto pago no estrangeiro relativo ao rendimento correspondente à atividade de elevado valor acrescentado;

- Sem Imposto pago no Estrangeiro – Deve ser assinalado se os rendimentos obtidos no estrangeiro não suportaram qualquer imposto nesse país.

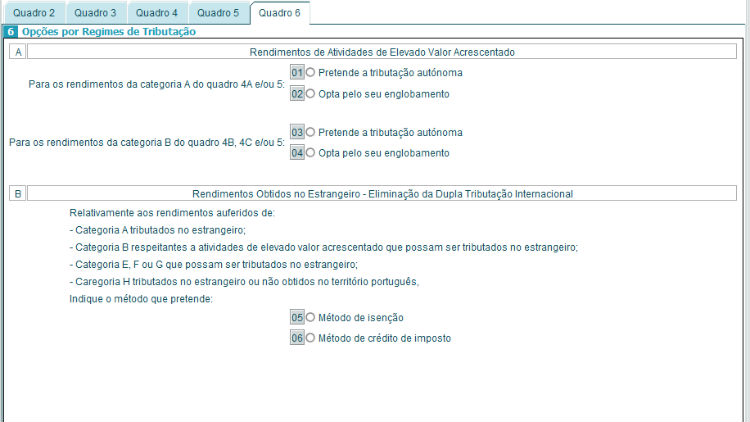

Passo 5: Quadro 6 – Opções por regime de tributação

Para cada um dos rendimentos da categoria A ou B, neste quadro do anexo L deve indicar se pretende a tributação autónoma ou se opta pelo englobamento das mesmas.

Deve também indicar o método pretendido para eliminar a dupla tributação internacional, optando pela isenção ou crédito e imposto.

Se seguir estes 5 passos, vai ver que não é muito difícil preencher o anexo L da declaração de IRS.

Veja como preencher: Todos os Anexos do IRS